CÓMIC EN COLOR

Ver el cómic en color en formato PDF en el siguiente link:

|

|

VERSIÓN EN BLANCO Y NEGRO |

|

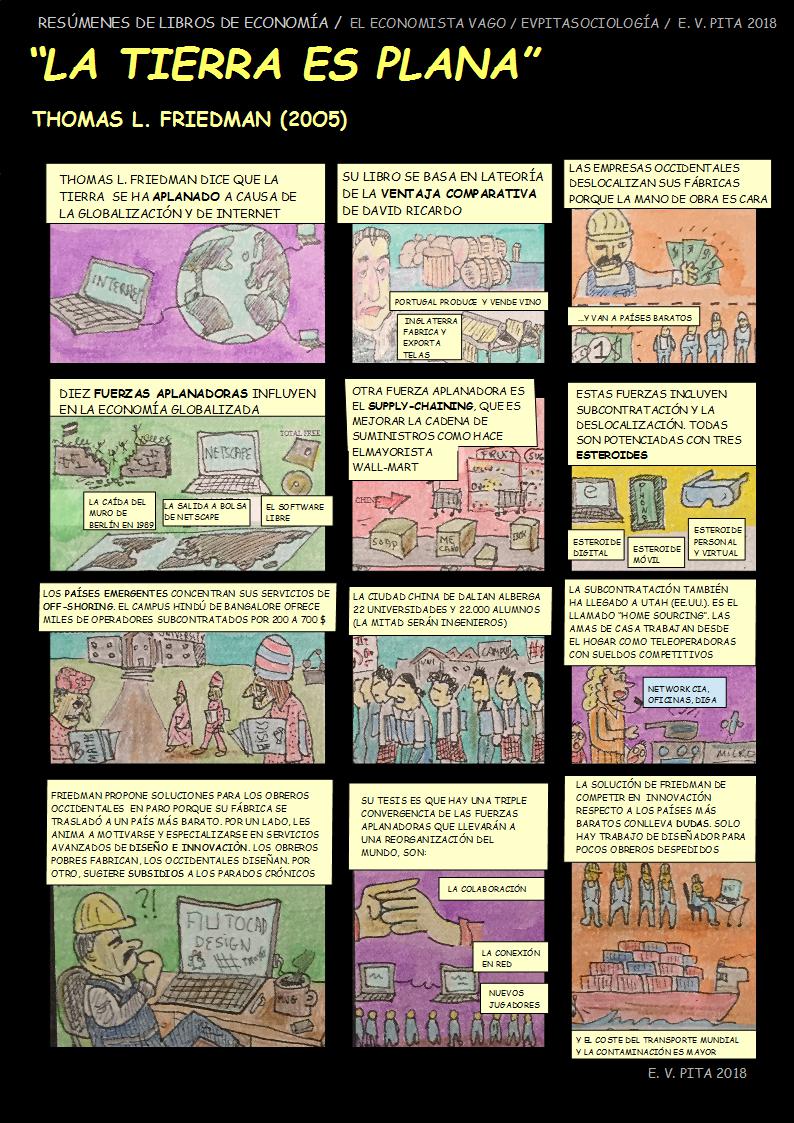

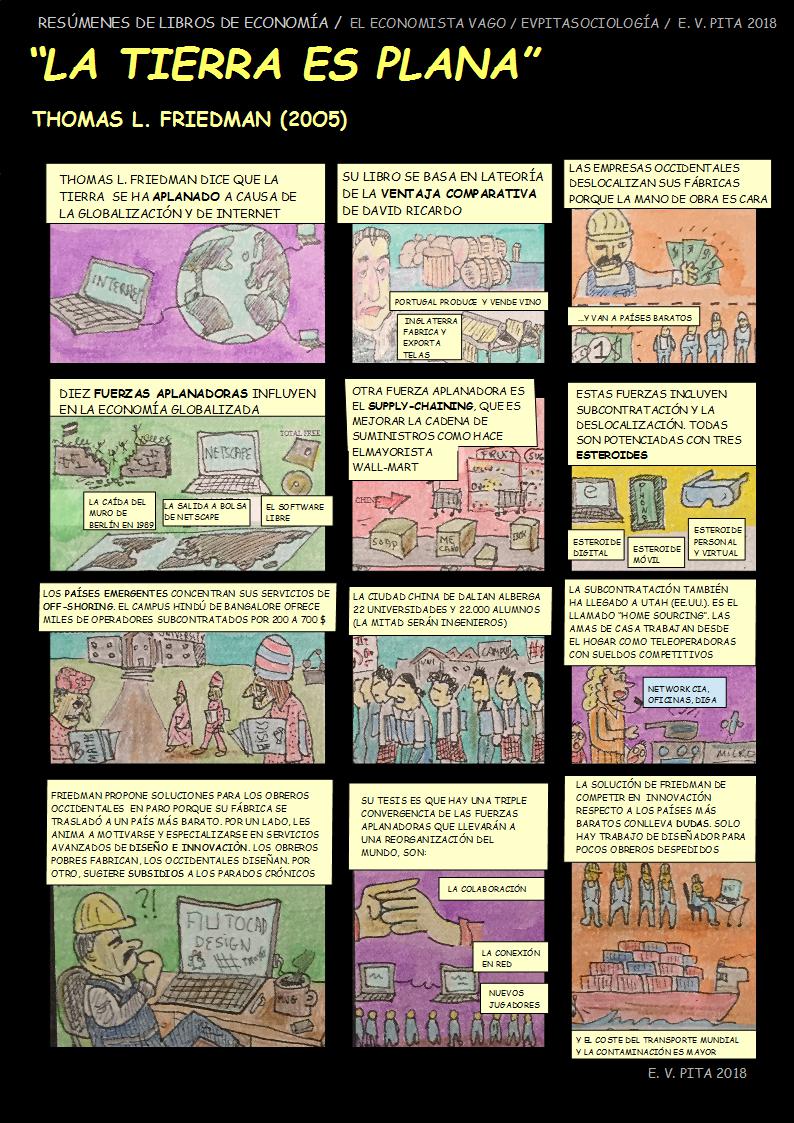

Resumen exprés en cómic de "La Tierra es Plana" de Thomas L. Friedman (2005)

Cómic elaborado por E.V.Pita (2008) |

Resumen: "La Tierra es plana", de Thomas L. Friedman (2005)

El resumen original y actualizado está disponible en el siguiente link:

http://evpitasociologia.blogspot.com/2011/05/la-tierra-es-plana-de-thomas-friedman.html

Resumen con anotaciones de E.V.Pita (2011), licenciado en Sociología y Derecho

Sociología, globalización, deslocalización, comercio internacional y cambio social

.........................................................................................................................................................

¿Por qué leer este libro?

La Tierra es Plana se ha convertido en el segundo resumen más leído del blog de resúmenes de sociología y economía Evpitasociología.blogspot.com. Este resumen del libro ha recibido 22.700 visitas en cuatro años. A día de hoy, faltan varios capítulos por resumir pero he incluido otros complementos extra como dos críticas de autores recientes sobre dicho libro. En algunos libros del 2015, como El triunfo de las Ciudades, de Graeser, ya se juega con la popular frase "La tierra es plana" para convertirlo en "La tierra es plana, la ciudad es alta"

El interés del libro radica en que Friedman expone de manera clara cómo la deslocalización de los empleos en Occidente hacia países más baratos obliga a los trabajadores occidentales a competir más, formarse más y aspirar a ocupar puestos de cuello blanco y de diseño de productos, mientras que la producción se deslocaliza a países con mano de obra muy barata. Canta la muerte de la fábrica occidental y un futuro de rosas para europeos y norteamericanos como diseñadores. Es una versión moderna de la ventaja competitiva formulada por David Ricardo en el siglo XIX y que sentó las bases para el comercio internacional o primera globalización que duró hasta 1914, cuando estalló la Primera Guerra Mundial, y en la postguerra se volvió al proteccionismo.

La ventaja competitiva, principio ricardiano que actualiza Friedman, consiste en que cada país debe centrarse en producir aquello en lo que es más eficiente. Siempre se pone el ejemplo de que Inglaterra fabrica manufacturas y Portugal se especializa en vino.

El libro genera estrés al lector porque uno se siente presionado a competir, lo cual significa que si se tuercen las cosas u otros son mejores que tú puedes acabar en el grupo de los perdedores: obreros de la industria en paro, teleoperadores despedidos, etc... Friedman dice que este es el mundo global al que nos enfrentamos y en el que debemos buscar nuestras fortalezas y competir.

Hay dos críticas clave que se hace al razonamiento de Friedman y otros autores: por un lado, no todos los obreros de Estados Unidos pueden reconvertirse en ingenieros que diseñen productos para fabricar en países baratos porque el diseño no genera tantos puestos de trabajo y, de hecho, otros autores hablan de que cada revolución industrial (como la informática) suelen destruir más viejos empleos que nuevos crean.

La segunda gran crítica es contra la ventaja competitiva y proviene de varios sectores. Por el ejemplo, la más popular emana de los ecologistas: quizás sea más barato fabricar zapatos en Asia (algunos trabajan por debajo del precio de coste) que en Valencia (España) pero el coste del transporte entre continentes y las emisiones de CO2 hace cuestionarse la rentabilidad de este comercio global si no va respaldado por ayuda estatal. Y por otra parte, ¿por qué arruinar a los propios empresarios de un país para comprar un producto fabricado en el Lejano Oriente que genera un simple ahorro de unos céntimos?

Si hubiese que encuadrar a Friedman dentro de una tendencia, habría que situarlo entre aquellos que tienen una gran fe en el libre mercado y la libre competencia como "mano invisible" que hace que la economía crezca y el comercio funcione automáticamente. En un mundo así, las ideas fluyen rápidamente y las más prácticas triunfan, las empresas invierten alli donde los países ofrecen mejores oportunidades y los obreros se forman sin descanso para ser más competitivos. Quizás, Friedman se limite a pintar el fiel retrato de la dura realidad actual pero es un discurso estresante.

Otras lecturas recomendadas:

La Tierra es Plana suele despertar en el lector gran interés por el fenómeno de la globalización. Para tener una visión crítica y más sofisticada de esta ola liberalizadora, conviene leer a los premios nóbel Paul Krugman y Joseph E. Stiglitz, en los que abordan el comercio internacional desde un punto de vista muy profesional haciendo hincapié en la liberalización financiera, el precio justo de los alimentos y otros temas. También tiene interés el libro de Ulrich Beck: "¿Qué es la globalización?"

.......................................,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,,

Ficha técnica

Título: "La Tierra es plana"

Título original: "The world is flat"

Autor: Thomas L. Friedman

Fecha de publicación: 2005

Fecha de publicación en España: 2006

Editorial: Ediciones Martínez Roca

Notas biográficas: el autor ganó tres premios Pulitzer.

.......................................................................................................................................................

INDICE

CÓMO SE VOLVIÓ PLANA LA TIERRA

-Mientras dormía

-Las diez fuerzas que aplanaron la Tierra

- 1989... Los muros se derrumban y las ventanas se levantan

. 1995... Netscape sale a Bolsa

-Aplicaciones informaticas para el flujo del trabajo (workflow software)

-El acceso libre a los códigos fuente (open-sourcing)

-Subcontratación (outsourcing)

-Traslado de fábricas para abaratar (Offshoring)

-Cadena de suministros (Supply-chaining)

-Intromisión de los subcontratistas en las empresas contratantes (insourcing)

-Acceso libre a la informacion.

-Los esteroides.

-La triple convergencia

-La gran reorganización

ESTADOS UNIDOS Y LA TIERRA PLANA

-Estados Unidos y el libre mercado ¿Sigue teniendo razón Ricardo?

-Los intocables

-La crisis silenciosa

-Esto no es una prueba

LOS PAÍSES EN VÍAS DE DESARROLLO Y LA TIERRA PLANA

-La Virgen de Guadalupe

LAS EMPRESAS Y LA TIERRA PLANA

-Cómo se las apañan las empresas

GEOPOLÍTICA Y LA TIERRA PLANA

-La Tierra no es plana. Prohibido entrar con armas y móviles.

-La téoría Dell de prevención de conflictos. Viejos tiempos frente justo a tiempo.

Conclusión: la imaginación

9/11 frente a 11/9

......................................................................................................................................................

Comentarios previos :

«Primero teníamos miedo al lobo, luego bailamos con él y ahora queremos ser nosotros el lobo».

Quien decía esto era un alto mandatario del comercio chino. Thomas Friedman, ganador de

tres premios Pulitzer, da la voz de alarma sobre la globalización.

Lo que parecía un cuento de hadas neoliberal gracias al comercio sin fronteras, las ventas por

Internet y la rebaja de los costes mediante la subcontratación se ha convertido en una pesadilla para

los adormilados trabajadores de Occidente.

La predicción de Karl Marx sobre el colapso del capitalismo va camino de ser cierta, dice este autor.

El mundo se ha aplanado y las multinacionales se fugan a China (la gran fábrica del mundo).

El resultado: pérdida de empleo en el mundo rico. Friedman dedica 500 páginas a advertir al proletariado de ue debe trabajar y estudiar más duro para evitar que su puesto de trabajo se lo lleve un teleoperador de la India o un tornero de China, quienes dedican más tiempo y entusiasmo por un salario diez veces inferior.

Friedman elogia los éxitos de la mayorista Wall-Mart, que gracias a su logística mundial sabe en cada momento los productos que debe reponer en las estanterías, o la difusión por Internet del software gratuito. También advierte de que una nueva generación, muy prometedora, de estudiantes de ciencias chinos e hindúes pide sitio en las universidades americanas.

La conclusión es que el mundo plano será todavía más estresante que cuando la Tierra era dominada por los yuppies de Wall Street. Defiende una globalización compasiva que ayude socialmente a los perdedores (los parados del primer mundo).

El libro La Tierra Plana abre los ojos sobre el fenómeno de la deslocalización de industrias para abaratar costes aprovechándose de un mundo globalizado. Esto conlleva la pérdida de empleos de escasa cualificación en los países que fundaron dichas empresas. La solución de Friedman es que los trabajadores de los países que deslocalizan sus industrias y servicios puedan adaptarse y convertirse en mentes pensantes y diseñadores de contenidos. Por ejemplo, si una compañía telefónica de Chicago deslocaliza su centralita de atención al cliente en la India, los trabajadores de Chicago pueden adaptarse y convertirse en ingenieros de telecomunicaciones o en desarrolladores de contenidos para el teléfono móvil, subir un nivel en la escala del trabajo.

.....................................................................................................................................................

RESUMEN

Resumen.

CAPÍTULO 1

En el capítulo 1, Friedman visita unas oficinas de Infosys en Bangalore, el Silicom Valley de la India. En este complejo, con piscina y otras comodidades, hacen una videoconferencia con ejecutivos de Estados Unidos y Londres. A diferencia de Cristobal Colón, la Tierra no es redonda sino plana, todo se está aplanando. Friedman habla de 3 globalizaciones: La Globalización 1.0 surgió con Colón y los países se expandieron por la fuerza. La Globalización 2.0 empieza en 1800 y termina en el 2000, y la promueven las empresas multinacionales gracias al abaratamiento de los transportes y las telecomunicaciones. La Globalización 3.0 empezó en el 2000, y en ella los individuos compiten a escala global, como aquellos hindús subcontratados como contables que hacen la declaración de Hacienda a estadounidenses, informáticos o teleoperadores que venden tarjetas de crédito y gangas de tarifas telefónicas en nombre de empresas de USA. El trabajo engorroso o pesado, como leer los escáners médicos, se subcontrata a países emergentes, que crean nuevas empresas, mientras Estados Unidos decide el camino a seguir. Hasta han subcontratado en la India y Bangkok un servicio de noticias de Bolsa que difunde los datos en bruto en cuestión de segundos aunque el valor añadido sigue dependiendo de los análisis de periodistas "de verdad".

Bangalore (India)

En telefonía, los operadores indios cobran 200 dolares pero pueden llegar a 700, lo justo para pagarse un apartamento y un coche. Hay cientos de solicitudes de empleo y los cursos de los reclutadores se siguen con gran entusiasmo. Hay tensión en el ambiente, pero de éxito.Ello explica que las empresas informaticas radicadas en Bangalore tramiten 1.000 patentes y las de su sede americana, 225. En la India están desarrollando nuevas ideas continuamente.

Luego visitó Dalian, una especie de Bangalore chino que trabaja para empresas japonesas. Tiene 22 universidades con 200.000 estudiantes.

Incluso en el negocio de las hamburguesas, los centros de teleoperadores se pasan a regiones deprimidas de EEUU con salarios más bajos.

Dalian (China)

Poco después, Friedman descubre que amas de casa de la region china de Dalian (cerca de Pekin y a y una hora de vuelo de Corea y Japón, los escolares aprenden japonés) trabajan como subcontratados de operadoras de paquetería para empresas japonesas y otros como diseñadores de planos de casas para los clientes japoneses. Las antiguas rencillas de la guerra (1945) han sido dejadas de lado. Todo vale con tal de que China sea la próxima potencia mundial. Friedman ve una ciudad ordenada que parece Silicon Valley y atrae a Microsoft, Dell o Sony para hacer tareas rutinarias. Hay campos de golf y conexión rápida a Internet. Los japoneses pueden contratar a tres ingenieros chinos por el precio de un japonés. 2.800 empresas niponas abrieron allí oficinas.

Friedman entrevista al alcalde chino y ve que promociona a los más brillantes de 22 universidades. De 200.000 estudiantes, la mitad serán ingenieros. La mitad de los habitantes de Dalian tiene Internet en casa. La región exporta productos informáticos. Los estudiantes que mejor sepan inglés, son seleccionados.

El alcalde de Dalian le dio su regla de oro: "Si un lugar posee los mejores recursos humanos y la mano de obra más barata, sin duda los negocios y empresas irán allí de forma natural". Primero, los chinos abastecían de mano de obra y ahora montan sus propias fábricas. Lo mismo pasará con la industria de programas informáticos.

Utah (EEUU)

En Utah, las amas de casa que atienden a sus niños y jubiladas trabajan como operadoras de compra de billetes para la firma JetBlue. Es el llamado homesourcing (subcontratación doméstica). Son un 30% más productivas y leales a la empresa porque están más contentas. No contratan a nadie de Bangalore (India) porque se abastecen en el mercado local de trabajadores baratos.

Irak

Friedman visita Bagdad y se encuentra un monitor gigante de imágenes de una aldea. Resulta que el avión es teledirigido por un piloto que está en una base de las Vegas. Las imágenes se veían en varios cuarteles generales y los analistas participaban en un chat comentando las incidencias. Esto "aplana" la jerarquía militar porque la información es compartida por los oficiales de rango menor.

Deslocalizacion del McDonalds

Friedman dice que gracias a las rápidas comunicaciones, usted puede ir a un restaurante de McDonalds y hacer un pedido que le recogerá un tipo situado en otro estado, a 1.500 kilómetros. El coste es menor.El pedido lo pasan por fotografía. Ganan 5 segundos en el procesamiento de cada pedido.

CAPÍTULO 2

En el

capítulo 2, Friedman estudia los 10 pasos que llevaron a este aplanamiento global.

Las diez fuerzas que aplanaron la Tierra son:

1) - La caída del muro de Berlín el 9 de noviembre de 1989

2) -La salida a Bolsa de Netscape el 9 de agosto de 1995

3)- Las aplicaciones informáticas para el flujo de trabajo (el Workflow software).

4)- El acceso libre a los códigos fuente (el Opensourcing)

5) - La subcontratación (el Outsourcing) Y2K

6) El traslado de fábricas para abaratar los costes (Offshoring)

7) La cadena de suministros (Supply-Chaining)

Ejemplo: La cadena de supermercados Wall-Mart porque consiguió incrementar su productividad cuando combinó sus típicos establecimientos de productos sin desembalar con nuevos sistemas de gestión horizontal de la cadena de suministros con lo que Wall-Mart pudo conectar lo que cogía el cliente en una estantería en una ciudad con lo que producía un proveedor en China.

8) La intromisión de los subcontratistas en las empresas contratantes (Insourcing)

9) Acceso libre a la información (In-forming)

Ejemplo: Google

10) Los esteroides (Digital, mòvil, personal y virtual)

[Nota del lector: y yo añadiría como factor 11, la Nube o el iCloud, que permitirá una mayor deslocalización de las empresas y la dispersión de sus trabajadores por todo el mundo que podrán trabajar en común desde un mismo sitio en la Red]

Señala que la Globalización 3.0. se está formando alrededor de la convergencia de los 10 aplanadores (en concreto con la combinación del PC, el microprocesador, Internet y la fibra óptica), pues permiten una colaboración y gestión horizontal.

CAPÍTULO 3

En el

capítulo 3, habla de la triple convergencia entre las 10 fuerzas aplanadoras como si fuesen bienes complementarios y el efecto de esta convergencia se consiguió en el 2000. Creó un terreno de juego global y con conexión a Intenet que permite la puesta en práctica de infinidad de variantes de colaboración en tiempo real, sin que importe el lugar geográfico. "Esta plataforma está más abierta a más gente de lugares durante más días y de más formas diferentes que cualquier otra cosa similar que haya habido en algún momento de la historia de la Humanidad", dice Friedman.

La segunda convergencia consiste en nuevas formas de hacer negocio al estilo de Wall-Mart, comentado arriba. Explica que tener ordenadores no aumenta la productividad, lo que lo aumenta es tenerlos conectados en red, además de tener nuevos procesos empresariales y nuevas destrezas asociadas a ellas. Eso supone que las compañías han creado otro tipo de oficinas y cambió a muchos empleados por colaboradores según las exigencias de cada proyecto. Pero aún no funciona a pleno rendimiento.

La tercera convergencia incluye a nuevos jugadores (3.000 millones de habitantes) en un nuevo terreno de juego y con el desarrollo de nuevos procesos y hábitos de colaboración horizontal. El contar con tanta información en Internet asegura que la nueva generación de innovaciones vendrá del mundo plano. Señala que la escala de la comunidad global que pronto podrá participar en toda clase de descubrimientos e innovaciones es algo nunca visto. Augura la pérdida de importancia de FMI, G-8, Banco Mundial y OMC.

Los "zippies" [Nota del lector: inmigrantes sobradamente preparados]

Lanza el concepto de zippies (echaos pa'lante), sucesores de hippies y yuppies.

El semanario indio Outlook define a los zippies indios como "joven urbanita o habitante de las zonas residenciales de una ciudad, de 15 a 25 años, que camina con briosas zancadas. Pertenece a la generación Z. Es optimista y creativo, busca desafíos".

Los zippies chinos también.

La otra triple convergencia (que fenaría la globalización):

1) -Descalabro de las punto.com. La gente equiparó las NTI con la globalización y que cuando estalló la burbuja tecnológica también se derrumbó la globalización. Al revés, promovió la deslocalización y empresas como Google triplicaron sus búsquedas y plantilla, y el uso de Internet se disparó un 130% en los siguientes años.

2) -El 11-S desató varias guerras.

3) -El escándalo de Enron, Tyco y WorlCom obligó a los políticos a no apoyar abiertamente a las empresas.

Todos estos factores ocultaron la verdadera triple convergencia pero algunas empresas ya se estaban adaptando a un mundo plano. La colaboración y la competencia globales se hicieron más baratas, sencillas, fluidas y productivas para más gente en más rincones del mundo. Todas las herramientas de información creadas han servido para nivelar el terreno de juego. Gente como la directora de HP, Carly Fiorina, dijo que una era de la tecnología transformará hasta el último aspecto del mundo empresarial, vida y sociedad.

CAPÍTULO 4

En el

capítulo 4, Friedman dice que la triple convergencia llevará a una “gran reorganización” que durará 10 años [

Nota del lector: se refiere al período 2006-2016 aunque en el momento de escribir el libro no había estallado la crisis del 2008] y que afectará a la manera de prepararnos para el trabajo o el modo de competir de las empresas, así como reestructurará los partidos políticos o las comunidades (

trastorno de personalidad múltiple).

Friedman dice que, según Sandel, los primeros en describir el aplanamiento del mundo fueron Marx y Engels en 1848 pues en El Manifiesto Comunista anticiparon que el capitalismo de mercado, la burguesía y la revolución industrial eliminaría todas las barreras, fronteras, fricciones y restricciones al comercio global, aunque también incrementaría las condiciones de supuesta explotación de los trabajadores privados del patriotismo y religión. Sanders dice que actualmente pasa lo mismo: los avances en la tecnología de la información permite a las empresas eliminar de sus mercados todas las ineficiencias (despilfarro de oportunidades perdidas, costumbres, culturas y tradiciones no mercantiles como la cohesión social, fe religiosa y orgullo nacional aunque algunas son fuentes de identidad que hay que proteger) y fricciones (Estado-nación, fronteras y leyes, copyrights, protecciones al trabajador y salarios mínimos).

Friedman dice que todo esto llevará a reorganizar y elegir qué fricciones e ineficiencias continuarán y cuales se esfumarán. Esto permite el outsourcing (colaboración) con empresas de la India donde antes el talento se pudría. El autor pone como ejemplo de las dificultades entre dos comunidades ahora conectadas como Indiana (EE.UU.) e India. El Estado de Indiana subcontrató a la india Tata para procesar las demandas de empleo porque era más barata pero hubo protestas de los defensores del mercado libre y acabaron por contratar a pequeñas firmas locales más ineficientes. Friedman se pregunta quién es aquí el explotado: quienes subcontratan barato a extranjeros para ahorrar impuestos o quienes prefieren pagar más y darle el trabajo a locales ineficientes. Es lo que se llama “horizontalidad”.

La otra cuestión que se plantea Friedman es a quién deben su lealtad corporaciones gigantes como HP, una punto.com de Silicon Valley, con 142.000 empleados repartidos por 148 países y que le ha ido genial en un mundo plano, que es lo que les interesa a estas empresas. El capital va bien pero no el empleo, dice el autor. Esto es un fenómeno nuevo. Lo que ha ocurrido es que las empresas han mezclado sus acciones en alianzas estratégicas como Lenovo e IBM. Lo que importa es el accionista y los ejecutivos que contratan a los más baratos admiten que, en 10 – 15 años, su propio país tendrá problemas de empleo. Friedman tiene la solución: una población realmente buena que se merezca los altos salarios que gana. En otros casos, presidentes de un país A piden ayuda a una multinacional de un país B porque la consideran como propia debido a la implantación local que tiene. Friedman se pregunta: ¿y todo esto cómo se reorganiza?

Lo mismo ocurre con las jerarquías (control), porque se nivelan (colaboración). Antes, el secretario de Estado Powell tenía un ejército de subordinados que le buscaban información, ahora la encuentra en Google y les pide acción, o localiza por móvil, correo electrónico, blackberry a los ministros de Exteriores de cualquier país. Ahora, tu jefe puede hacer su trabajo y el “tuyo”.

Otra cuestión es las distintas facetas del individuo como consumidor, empleado, ciudadano, contribuyente y accionista. Aquí se dan contradicciones: como consumidor lo quiere todo más barato pero eso supone que como trabajador recibirá menor salario o será despedido.

[Nota del lector: estamos ante la

teoría de la oferta frente a la de la demanda; dice que la mejor forma de crear una clase media es hacer los productos más baratos porque eso estimula el consumo pero ello obliga a las empresas a competir y ajustar platilla y salarios].

En otros casos, se reduce la cobertura médica como Wall-Mart y sus empleados tienen que ir a urgencias, lo que se carga en los impuestos del contribuyente. Los empleados de Wall-Mart también necesitan más viviendas oficiales y vales de comida... que paga el contribuyente. Friedman dice que “cuando dejas fuera al intermediario y aplanas tu cadena de suministro, también dejas de lado la Humanidad”. Lo mismo en la salud: queremos medicamentos baratos pero también que el Estado supervise su calidad.

Otra cuestión es la propiedad intelectual. Las empresas pueden inventar algo, patentarlo y venderlo, o pueden conceder licencias a otros para que las manufacturen o intercambiar las licencias con otros. La cuestión es que todos llevamos dentro un defensor del “software libre”.

En la última sección de este capítulo, Friedman dice que en negocios tradicionales como el de viajante comercial estos ya no pueden "ganarse a la gente" porque lo único que les interesa es el precio. "Es como si le quitasen toda la grasa al negocio", dice un amigo viajante del autor. Este señala que este es un fenómeno que ocurre a gran escala en todo el mundo y todos los sectores. Esto ha unido a los sindicatos y a los ultraconservadores americanos porque ambos se oponen a la globalización ( descenso de salarios, inmigración e invasión cultural) y haxer un partido llamado "muro" mientras que los demócratas que trabajan en servicios globales y los empresarios o productores de Hollywood, todos amigos de la globalización y de sus bajos impuestos podrían juntarse. Cada uno debe pensar que le compensa conservar de la "grasa" que sobra a cada sector.

CAPÍTULO 5

En este capítulo, Friedman se pregunta si en el mundo plano David Ricardo (el economista liberal del siglo XIX) sigue teniendo razón. La teoría del adalid del libre mercado dice que una nación debe especializarse en producir aquellos bienes en los que tiene ventaja competitiva y comprar a buen precio a otra nación los que le cueste más producir porque la ganancia será general. Y para Friedman la respuesta que sí, que no se deben levantar muros a la globalización porque el libre mercado reordena automáticamente los precios y los recursos.

Cita como ejemplo Bangalore, donde los zippies hindúes con mayor educación envían un millón de curriculums para las 9.000 puestos de trabajo en Infosys. Friedman admite que sus hijas no pueden competir contra eso y que Estados Unidos debe buscar su ventaja competitiva.

La teoría del terrón y el juego de suma cero: quienes rechazan las subcontrataciones en países más baratos advierten que eso supondría repartir la misma tarta global entre muchos más competidores lo que inevitablemente rebajaría los salarios. Pero los defensores del libre mercado dicen que la competencia no es un juego de suma cero (el mismo terrón a repartir entre más) sino que, tras una transición de bajos salarios, al haber más participantes aumentan las oportunidades de negocio y crece la tarta global. [nota del lector: pues esto no se nota en Europa, donde los salarios y las prestaciones han descendido. ]

La segunda cuestión que plantea Friedman es si los salarios descenderán en Occidente cuando los países emergentes tengan el mismo número de expertos informáticos. En realidad, dice el autor, los salarios son bajos porque las economías de China o India son economías cerradas y la tarta a repartir es poca. Pero los salarios se equilibran al alza cuando los mercados están abiertos. El negocio, dice Friedman, es tener ideas porque tus nuevos productos se los puedes colocar a millones de personas. Pone como ejemplo a un emprendedor que creó 150 empleos en plena recesión montando un server-farm o granja de servidores.

(continuará el resumen)

.............................................................................................................................................................

CRITICAS A "LA TIERRA ES PLANA"

SAUL: "EL COLAPSO DE LA GLOBALIZACION" (2005)

Este es uno de los primeros libros que arremete contra "La Tierra es Plana". Saul cree que Friedman cometió un error al elogiar la deslocalización y las ventajas de la globalización como se vio tras la crisis del 2008, Piensa que Friedman es un columnista ligado a un sector académico que tiene una fe mística en el libre mercado pero que los hechos demuestran que la globalización ha sido un desastre, sobre todo para los empleados de Occidente, que han visto como su industria era deslocalizada. No solo ellos salen perdiendo sino que, además, en los países que fabrican barato esa ventaja competitiva les dura poco porque enseguida surge alguien más barato a donde las empresas trasladan las factorías,

JOSEPH HEATH EN "LUCRO SUCIO" (2009)

El autor canadiense Joseph Heath arremete en el libro "Lucro sucio" contra "La Tierra es plana" por alarmista y por pensar en la globalización como una competición y no en una ventaja comparativa (como hizo David Ricardo).

En la página 114 dice que la base de la retórica que promueve presionar para reducir los impuestos, hacer recortes salariales, desregular los mercados e introducir criterios medioambientales poco exigentes es una retórica basada en una falsa analogía entre la competitividad de los países y la competitividad entre las empresas, que es algo distinto. Concretamente, Heath dice que "el columnista del New York Times, Thomas Friedman, por ejemplo, defensor de la globalización durante mucho tiempo, probablemente haya hecho más daño a la causa con ese tipo de retórica que cualquiera de sus fervientes críticos. Resalta la idea de que las palabras "empresa" y "país" deben poder usarse indistintamente. "Si va a estar en un sistema tan complejo y cruel como la globalización y quiere prosperar dentro de él, necesita una estrategia para conseguir prosperidad en su país o empresa", escribe. Esto corresponde a una sección de The Lexus and the Olive Tree ("El Lexus y el olivo") titulada "¿Lo consigue el responsable de su país o empresa, y si no es así, puede cambiarlos?

Esta analogía defectuosa - prosigue su crítica Friedman - se utiliza para sugerir que el Gobierno necesita "limitarse", ser más eficiente e incluso posiblemente reducir su tamaño. Las tasas impositivas, el Estatuto de los Trabajadores, las regulaciones medioambientales... solo son gastos innecesarios que se deben reducir para favorecer la competitividad. El Estado del Bienestar es un lujo. No hay elección, es inevitable. "Muchas de las redes de seguridad de las viejas empresas y Gobiernos se desvanecen bajo la competencia global en una Tierra plana", escribe Friedman en su trabajo La Tierra es Plana. Según Heath, aunque Friedman hace un esfuerzo por hablar sobre la ventaja comparativa, siempre regresa a la retórica de la competitividad. ¡Tenemos que subirnos los calcetines, enderazarnos la corbata y dejar de ir a tomar el café en los descansos! Tenemos que ser serios, educados y volver a trabajar ¡de otro modo estamos perdidos!

Heath concluye que en realidad no tenemos que hacer nada de eso. Los países no son empresas -dice - y no deberían intentar actual como tal, De hecho, resulta tentador llamar a esa analogía la falacia del Lexus y el olivo, "en honor a la incesante combinación de ambos que hace Friedman". Las empresas compiten unas con otras, los países no. Confundirse sobre este punto es la mejor receta para general una enorme confusión, resalta Heath.